- プライオリティ・パスが無料

- 最短3日でカード発行可能

- 充実のコンシェルジュサービス

| 年会費(税抜) | 利用 限度額 |

ブランド | 対象 |

|---|---|---|---|

| 20,000円 | – | JCB | 個人事業主、法人 |

アメックスのセゾンプラチナ・ビジネスカードはセゾンアメックスの中でも最高クラスのステータスを誇るプラチナカード。

一流ホテルやエアラインでの優待・特典に加え、ビジネスシーンを協力にサポートするサービスや24時間・365日専任のセクレタリー(担当スタッフ、秘書)が対応してくれるプラチナメンバー専用デスクを利用することができるなど至れり尽くせり感があります。

また最高1億円もの海外旅行傷害保険が自動付帯、JALマイルのポイント獲得率が高いなど年会費20,000円(税抜き)払ってでも利用したいという声が多数なのもうなずけます。

さらに充実したビジネス会計ソフト「freee」など各種サービスを優待価格で利用できたり、特典がついていたりもします。

年間利用200万円以上で翌年の年会費が10,000円(税抜き)になるので200万円以上の経費利用があるのであれば強くお勧めできるプラチナ法人カードですね。

ぜひビジネス経費の精算によるバックオフィスの効率化実現のためにもセゾンプラチナ・ビジネスカードを申し込みを考えてみてください。

セゾンプラチナビジネスカードの特徴や一般カードとの違いについて

引用:https://www.saisoncard.co.jp/amex/platinumbusiness/

セゾンプラチナ・ビジネスカードは法人カード(ビジネスカード)は個人事業主や法人の代表者も申し込み可能なクレジットカード。

0.5%という高い還元率を誇り、家族や社員に追加発行できる追加カードも発行可能。

通常2万円(税別)の年会費が必要だが、200万円以上年間で利用すると翌年から1万円に下がる。

これは他の法人カードと比較するとかなり割安。

セゾンプラチナ・ビジネスカード・アメリカン・エキスプレス・カードのスペック

| 発行元 | クレディセゾン |

|---|---|

| 還元率 | 0.5% |

| 国際ブランド | アメリカン エキスプレス |

| 年会費 | 2万円(税別) |

| 追加カード | あり、年3,000円(税別) |

| ポイント付与対象の 電子マネー |

モバイルSuica、ICOCA |

ちなみにセゾンプラチナ・ビジネスカードの正式名称は「セゾンプラチナ・ビジネスカード・アメリカン・エキスプレス・カード」ですが”ビジネスカード”の文字がない「セゾンプラチナ・アメリカン・エキスプレス・カード」も存在する。

一般カードとビジネスカードの違い

この一般向け「セゾンプラチナ・アメリカン・エキスプレス・カード」はそのほかのプラチナカードと同じようにアメックスからの招待がないと申し込めない招待制(インビテーション制)となっています。

→こちら2019年10月からインビテーション制が不要になりました。

一般向け「セゾンプラチナ・アメリカン・エキスプレス・カード」は年会費が2万円(税抜き)で固定。年会費割引などはありありません。

あた一番大きい違いは「セゾンプラチナ・アメリカン・エキスプレス・カード」が1,000円につき1.5ポイントつくのに対してビジネスカードの方は1,000円につき1ポイント。

またビジネスカードの方は空港での手荷物無料配達サービスなどの一部優待やサービスが対象外。

海外旅行保険も一般カードの方は家族も補償に含まれるのに対して、ビジネスカードは含まれません。

本題。セゾンプラチナ・ビジネスカードに加入することによるメリット

さて肝心のアメックス セゾンプラチナ・ビジネスカードに加入することで得られるメリットをお話していきましょう。

人気のこのビジネスカードに加入すると以下のような特典・優待などのメリットがあります。

- ポイントサイトでのポイント還元率が高く、お得

- JALマイルがとにかく溜まりやすい

- ビジネスカードの醍醐味。コンシェルジュサービス付き

- 世界中の空港ラウンジが使用可能

- 最短3日でカード発行されることも

- 年会費が2万円、条件を満たせば翌年から半額の1万円

- その他たくさんのメリット

それぞれを詳しく見ていきましょう。

ポイント還元率が高く、お得

ビジネスカードに限らずクレジットカード選びの最初のポイントとなるのがポイント還元率。

経費支払いや備品購入などが多くなるのでしっかりとポイントが返ってくるビジネスカードを選びたいところ。

結論から申しますとセゾンプラチナ・ビジネスカードのポイント還元率は他のビジネスカードと比較しても高還元率で有名なので本当におすすめです。

セゾンプラチナ・ビジネスカードは最大ポイント還元率は約1.37%。通常ポイント還元率は1%以上あると良いとされています。

カード利用でセゾンが発行する永久不滅ポイントなどが溜まり、それを支払いに充てたり、様々なポイントやチケットに交換することが可能。

様々なポイントやカード、チケットに交換できますが、高交換率のおすすめを挙げるのならばAmazonギフト券やdポイント、au WALLETがおすすめです。

そして次の項目でもお話しするJALマイル。これがすごいです。

JALマイルがとにかく溜まりやすい

セゾンプラチナ・ビジネスカードを語る上で外せないのが本家JALカードを超えると言われる高いJALマイル還元率です。

このJALカードの交換率は先にご説明した永久不滅ポイントを利用してポイントサイトで交換することでマイルを獲得することができます。

セゾンプラチナ・ビジネスカードは利用するだけでJALマイルがもらえるのでいわば、Wでマイルを貯めることが可能なんですね。

経費をセゾンプラチナ・ビジネスカードで利用決済していくだけで海外出張費を節約できたり、無料で海外旅行に行くことも可能。

そしてさらにこのJALマイルを獲得する方法があります。それがセゾンクラッセ。

セゾンクラッセとは

これはセゾンプラチナ・ビジネスカードを発行しているセゾンが設定している優待ステータスのこと。

利用実績などに応じてこのステータスが上がっていくのですが、このセゾンクラッセで最高クラスのランクになると「永久不滅ポイント2倍獲得特典」をゾンプラチナ・ビジネスカードを利用するたびに受けることができるようになります。

セゾンクラッセが最高のステータス時に仮にセゾンプラチナ・ビジネスカードで2,000円決済利用した時は27.5マイルを獲得でき、JALマイルの還元率にすると約1.37%というハイレートになるので大変お得。

国内・海外旅行や出張に多くいかれる方ならセゾンプラチナ・ビジネスカードは大変魅力的なのではないでしょうか。

プラチナカードの醍醐味。コンシェルジュサービス付き

コンシェルジュとはいわば秘書のような役割をセゾンプラチナ・ビジネスカードならば無料利用できるサービスのこと。

いくつか代表的なサービスを挙げると

- 接待で使うレストランや料亭を予約して欲しい

- 繁忙期でホテルが高いor予約が取れないのでどうにかして欲しい

- ゴルフ場の予約をしたい

- 新幹線や飛行機のチケットを手配して欲しい

- 海外のコンサートのチケットをとって欲しい

- お土産や花を用意したいのだけど..

こういったことをセゾンプラチナ・ビジネスカードの会員であれば電話一本で対応してくれます。

これをゾンプラチナ・ビジネスカード会員であれば365日、24時間いつでも利用可能です。

特に旅行前のホテル予約や出張先のレストランなどは便利なのではないでしょうか。

オペラやミュージカル、コンサートのチケットも海外のものでしたら手配してくれます。

(もちろん売り切れの場合もあります。※国内の興行は不可)

さらにセゾンプラチナ・ビジネスカードを発行するアメックスはトラベル系の業務をJTBと連携しているのでホテルやチケットなどが他の格安サイトと同じ、もしくは優待価格で手に入れることもできるので、連休時などは値段だけでもチェックしてみるといった利用方法も良いでしょう。

世界中の空港ラウンジが使用可能

こちらもセゾンプラチナ・ビジネスカードが提供する優待サービスの中でも利用されることが多いサービス。

空港ラウンジの優待利用です。

セゾンプラチナ・ビジネスカードを持っていれば、国内の主要な空港でしたら旅行時ラウンジが無料で使用可能。

また世界中海外で使うことができる”プライオリティパス”をセゾンプラチナ・ビジネスカードなら無料で手に入れることができます。

このプライオリティパスは世界600ヵ国以上の海外空港ラウンジも無料で使用できます。

こんなにたくさんの国内・海外の国で利用できるのはさすがアメックスと言ったところでしょうか。

ちなみにこのトラベル時何回でも利用できるプライオリティパスは本来であれば429ドルもするものです。

セゾンプラチナ・ビジネスカードならこれが無料で利用できるのですね。

最短3日でカード発行されることも

セゾンプラチナ・ビジネスカードは発行されるスピードも早いとの口コミも多いプラチナビジネスカード。

アメックスのお店に行けば最短即日で審査が通り、郵送でも7営業日以内で発行されます。

気になる審査の通りやすさもセゾンプラチナ・ビジネスカードはビジネスプラチナカードの中では比較的審査に通りやすいカードと言われています。

他のビジネスカードにある設立3年以上であることや登記簿や決算書の提出も不要。

ゾンプラチナ・ビジネスカードのキャッシングサービスを申し込まなければさらに審査に通りやすいようです。

成人しており学生でないのならば法人代表者、個人事業主であれば申し込み可能です。

海外旅行保険の補償が充実

セゾンプラチナ・ビジネスカードは持っているだけで海外旅行保険が付帯します。その補償額は死亡・後遺障害に対して最大で1億円。

国内旅行は5,000万円が補償され、こちらも自動付帯。セゾンプラチナ・ビジネスカードを持っているだけでOKです。

これまで海外出張時などに払っていた海外保険なども必要なくなります。

ただ一点気をつけていただきたいのが、追加カード(社員などに発行するカード)は保険の補償の対象外となるのでご注意ください。

さらに海外で病気や事故に遭った際には緊急アシスタンスサービスを受けることができます。

これは日本語を話せる医者を紹介してもらえたり、救急車の手配、救急病院の紹介、現地の通貨を手持ちでなくてもキャッシュレスで医療が受けれたりするサービスです。

セゾンプラチナ・ビジネスカードの裏面の番号にかければ利用OK。海外でも安心ですね。

年会費が2万円、条件を満たせば翌年から半額の1万円

先ほどもご紹介しましたがセゾンプラチナ・ビジネスカードは年会費が2万円と他のプラチナビジネスカードと比較してもかなりの割安。

さらに200万円以上1年の間に決済することで翌年の年会費が半分になります。

個人用クレジットカードなら200万円買い物..と考えると大変なように感じるかもしれませんがセゾンプラチナ・ビジネスカードはビジネスカード。

携帯電話や社用電話回線、インターネット通信費、交通費、接待費などを考えるとかなり現実的な数字なのではないでしょうか。

追加カードは3,000(税抜き)で発行可能

セゾンプラチナ・ビジネスカードは法人カードですので社員の方達も利用できる追加カードも発行可能。

3,000円(税抜き)で4枚まで申し込むことができます。もちろん家族の方が持って利用するのもOK。

追加カード入会キャンペーンなども行っているので社員に持たせたい!などお考えの方はご一緒の申し込みをおすすめします。

その他たくさんのメリット

これまでかなりのセゾンプラチナ・ビジネスカードの優待やサービスをご紹介してきましたがそのほかにもたくさんあります。

- オントレ(entrée):ホテルオークラ東京ベイなどのホテルでの優待利用。

- スモール・ラグジュアリー・ホテルズ・オブ・ザ・ワールド加盟ホテル世界520件以上のホテル利用の際の特典優待

- クラウド型会計ソフト「free」が最大3ヶ月利用料無料。freeを使ってバックオフィスを効率化

- 法人向け顧問弁護士サービス「リーガルプロテクト」を会員優待価格で利用可能

- 1,100以上の拠点を持つ「リージャスビジネスラウンジ」を初年度無料(通常年会費55,440円)優待利用が可能

- 宅配、事務用品、レンタカーなどを優待価格で利用できる「ビジネスアドバンテージ」

- パッケージツアーが優待価格で申し込み、優待利用できる「tabiデスク」

詳しく書いていけばキリがないほどたくさんの特典や優待がついてくるセゾンプラチナ・ビジネスカード、かなり魅力的だと思っていただけたいのではないでしょうか。

セゾンカードの中でも人気のこのセゾンプラチナ・ビジネスカードは大中限らず法人の代表者様や個人事業主の方に広くおすすめできるプラチナビジネスカードです。

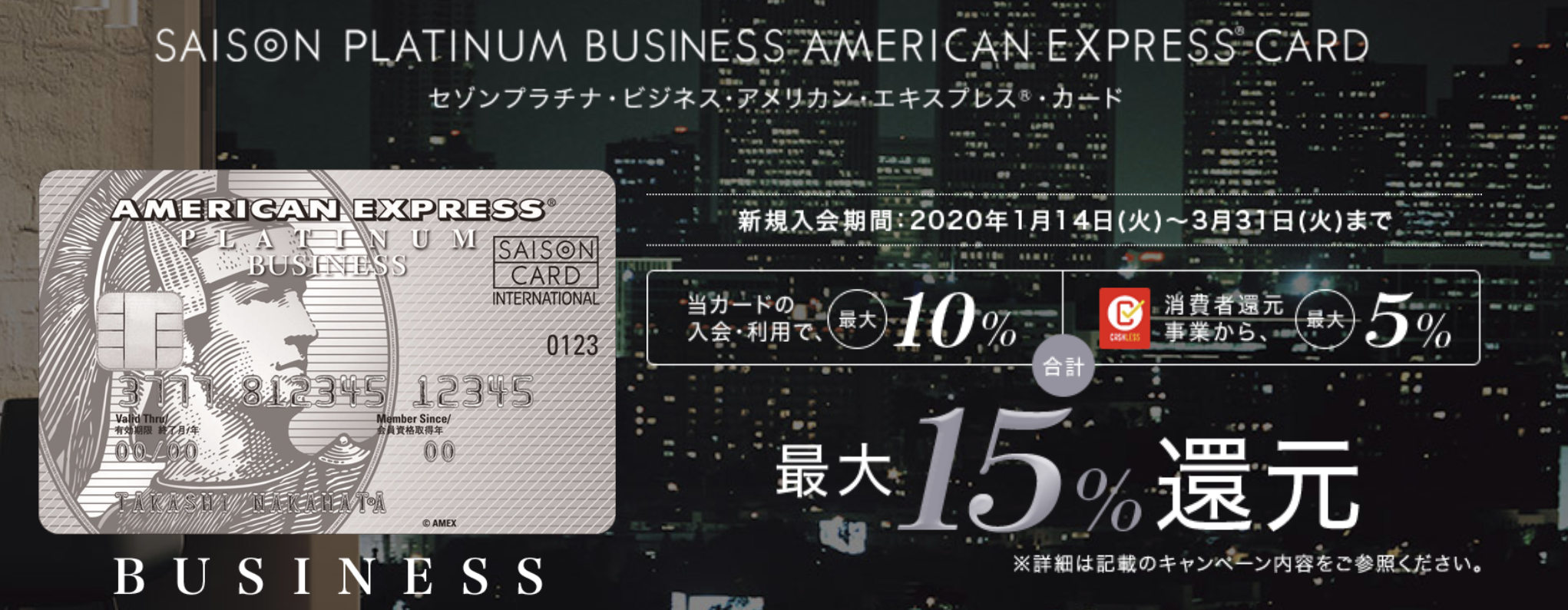

入会のおすすめタイミングはキャンペーン時

セゾンプラチナ・ビジネスカードはよく入会申し込みキャンペーンを行っています。

永久不滅ポイントをプレゼントされる内容が多いので、ぜひ公式サイトをこまめにチェックされてベストなタイミングでのセゾンプラチナ・ビジネスカード申し込みがおすすめ。